6月6日,上期所发布了氧化铝期货合约及相关业务规则、关于氧化铝期货上市交易有关事项的通知,以及可交割商品、指定交割仓(厂)库、指定质检机构等内容。据上期所公告,氧化铝期货将于2023年6月19日(周一)起上市交易,首批挂牌合约为AO2311、AO2312、AO2401、AO2402、AO2403、AO2404、AO2405、AO2406,挂牌基准价由上期所在上市前一交易日公布。

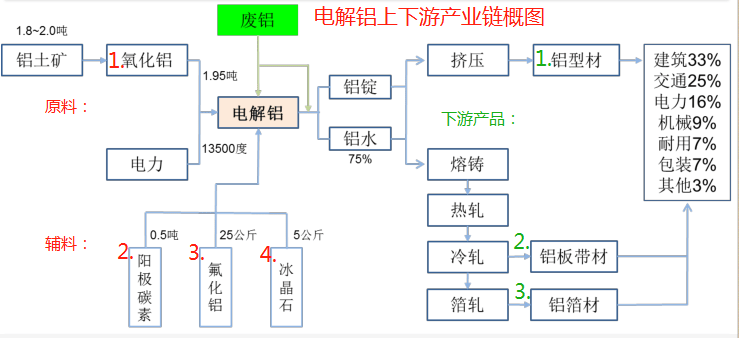

电解铝总成本最重要的包含两大部分:第一部分是冶炼原料成本,包括氧化铝、电力、预焙阳极、氟化铝以及冰晶石成本;第二部分是人工及财务成本,包括人力成本、维修费用、三项费用和折旧费用。其中,以氧化铝、电力成本占比最高,各占电解铝总成本的33%—35%,其次是预焙阳极成本,约占总成本的15%。

4月以来,电解铝成本累计下降约1000元/吨。一方面是由于氧化铝价格下移,累计跌幅在72元/吨左右,目前价格略低于2022年和2019年同期价格,高于2020和2021年同期价格。另一方面是因为动力煤价格持续下跌导致电力成本下移,目前国内过半电解铝企业使用自备火电厂发电,电力成本下跌0.01元/Kwh;加上辅料预焙阳极价格下降明显,累计下跌1650元/吨。

从成本面来看,电解铝成本端下移,目前电解铝冶炼利润高达在2000-2500元/吨,成本面对铝价支撑弱化。

供需面来看,5月贵州、四川继续推进复产,整体规模约18万—20万吨。同时内蒙古、四川有少量新投产能,5月底国内电解铝运行产能增长至4100万吨附近,达到去年7月以来的最高值。

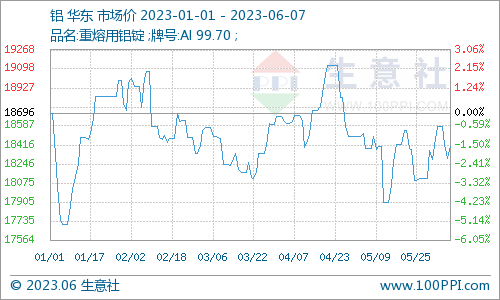

进入6月丰水期,电解铝变量主要在于供给端的变化。云南复产预期摇摆是导致近期铝价横盘震荡的重要的因素之一。市场前期预计之前限电停产的近200万吨产能预计后续逐步复产,供应将进一步抬升。但是云南降水环比出现改善,但同比仍处于低位。今年有较大概率出现厄尔尼诺现象,水电供应可能保持在低位,复产量或低于预期。需求端,终端消费走软逐步向加工公司传导,6月淡季效应逐渐显现,国内铝下游加工有突出贡献的公司开工率环比上周持平于64.1%,周内仅铝线缆板块开工率抬升,铝板带及铝型材开工率受制于淡季来临、需求不足而小幅下调。铝合金及铝箔板块本周开工率维持在低位,订单走弱下开工水平仍有下行预期。整体看来,6月供应有增加预期,但是没有到达预期,需求因终端以及铝价高企因素,需求偏弱。

而其他基本面数据上来看,高铝水比例,导致铝锭去库明显。库存多个方面数据显示,截止6月5日国内电解铝锭社会库存 58.3 万吨,较上周四减少 1.9 万吨。截止6月6日,LME 铝库存较前一交易日增加 4425 吨至 589475 吨。目前铝锭社会库存处于近几年历史同期最低区位。

出口方面,海关总署最新多个方面数据显示,2023年5月,中国出口未锻轧铝及铝材47.53万吨;1-5月累计出口231.50万吨,同比下降20.2%

总的来看,6月产量预计平稳小增,库存数据分析来看,电解铝社会库存去库趋势,库存去化明显。目前主要的博弈点在于后期实际供需变化,预计短期内铝价围绕18000-18500元/吨震荡运行为主,近期观望下游消费力度。返回搜狐,查看更加多